什麼!?不需要股債配置…

Tip: 讀完本文,

讓你了解長期投資的配置股全法

股債配置

大部分指數化投資書籍的內容都從股債配置開始。

確實,若將波動性視為風險,

首要解決的是投資組合的價格波動,

因此得到了以「100-自己的年齡=股票配置的比例」

的股債配置比例公式。

的股債配置比例公式。

降低價格波動的資產配置,

是為了讓自己在任何波動下抱得住資產,

避免自己不想陷入在市場崩盤期間,

被迫虧本出售的境地。

在這種情況下,配置適當比例的現金和債券,

可以協助讓投資人持有的股票有足夠的時間回升。

是為了讓自己在任何波動下抱得住資產,

避免自己不想陷入在市場崩盤期間,

被迫虧本出售的境地。

在這種情況下,配置適當比例的現金和債券,

可以協助讓投資人持有的股票有足夠的時間回升。

波動,從來不是股票的風險,

那是你的風險!

2022股市大跌20%,您的定期定額是否也停扣了?

但是,定期定額不就是為了在此時壓低成本嗎?

此時不正是趁機撿便宜的時候嗎...

嘗試用更長的時間框架,

來思考你的投資吧!!

標準投資組合理論的相關討論幾乎未考量持有期。

但透過資產配置所能達到的最低風險,

與投資人的持有期有關。

與投資人的持有期有關。

摩根J.P.Morgan資產管理發布

的Guide to the Markets中指出:

的Guide to the Markets中指出:

以股票、債券,以及50/50配置,

持有1年/5年/10年/20年的實質報酬差額分析。

若持有期為10年,

50/50配置的績效實質上還優於純債券。

而持有期間達20年或更長,

股票則優於債券或是50/50配置。

配置股全法

如果更多投資人採用真正的長期思考,

應該可能會用不同的方式投資,

來賺到比較高的長期報酬率。

來賺到比較高的長期報酬率。

時間

投資持有期間的長短、評估和判斷投資成果的期間,

在任何成功的投資計畫中極為重要。因為時間是制定正確資產組合的關鍵要素。

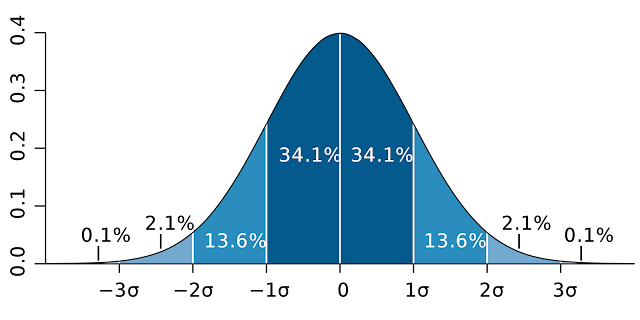

投資持有的期間越長,

投資組合的實際報酬率越貼近預期報酬的平均值。

因此在不同的條件和目標下,

時間會改變投資人對各種不同類別投資組合的應用。

投資組合的實際報酬率越貼近預期報酬的平均值。

因此在不同的條件和目標下,

時間會改變投資人對各種不同類別投資組合的應用。

從人生的生命週期各階段需用資金的角度來看,

股債配置比例應視投資持有期間來決定,

取決於何時將提領資金,而非年紀 。

因此,理論上,為退休投資的年輕人,

絕對應該將其投資組合的 100% 投資於股票。

延伸閱讀 Is It Realistic to Have 100% of Your Portfolio

股債配置比例應視投資持有期間來決定,

取決於何時將提領資金,而非年紀 。

因此,理論上,為退休投資的年輕人,

絕對應該將其投資組合的 100% 投資於股票。

延伸閱讀 Is It Realistic to Have 100% of Your Portfolio

in Stocks?

給我一根够長的棍子和一個支點,

我就可以舉起地球。

在投資方面,時間是阿基米德的槓桿;

在投資方面,時間就是這根棍子。

(支點當然是經濟學上最正確的投資法)。

(支點當然是經濟學上最正確的投資法)。

留言

張貼留言